028. 3505 4224

028. 3505 4224Cách tính thuế thu nhập cá nhân TNCN từ tiền lương, tiền công

Cá nhân có thu nhập từ tiền lương, tiền công phải nộp thuế thu nhập cá nhân theo quy định. Theo đó số thuế thu nhập cá nhân phải nộp được tính như sau

I. Đối với cá nhân cư trú

Cá nhân cư trú có thu nhập từ tiền lương, tiền công phát sinh trong và ngoài lãnh thổ Việt Nam phải nộp thuế thu nhập cá nhân theo quy định của pháp luật. Trong đó, theo quy định tại Điều 2 Luật Thuế thu nhập cá nhân 2007 cá nhân cư trú là người đáp ứng một trong các điều kiện sau đây:

+ Có mặt tại Việt Nam từ 183 ngày trở lên tính trong một năm dương lịch hoặc tính theo 12 tháng liên tục kể từ ngày đầu tiên có mặt tại Việt Nam.

+ Có nơi ở thường xuyên tại Việt Nam, bao gồm có nơi ở đăng ký thường trú hoặc có nhà thuê để ở tại Việt Nam theo hợp đồng thuê có thời hạn.Số thuế thu nhập cá nhân phải nộp của cá nhân cư trú được tính như sau:

1. Trường hợp ký hợp đồng lao động từ 3 tháng trở lên

**Công thức tính thuế

Thuế thu nhập cá nhân phải nộp đối với thu nhập từ tiền lương, tiền công được tính trên thu nhập tính thuế và thuế xuất, cụ thể như sau:

Thuế thu nhập cá nhân phải nộp = Thu nhập tính thuế thu nhập cá nhân x Thuế suất

Trong đó:

(1) Thu nhập tính thuế được xác định như sau:

Thu nhập tính thuế thu nhập cá nhân = Thu nhập chịu thuế thu nhập cá nhân - Các khoản giảm trừ

Trong đó:

- Thu nhập chịu thuế được xác định như sau:

Thu nhập chịu thuế thu nhập cá nhân = Tổng thu nhập - Các khoản thu nhập được miễn thuế thu nhập cá nhân

+ Tổng thu nhập được xác định theo quy định tại Khoản 2 Điều 2 Thông tư 111/2013/TT-BTC và Khoản 1, 2, 3, 4, 5 Điều 11 Thông tư 92/2015/TT-BTC.

+ Các khoản thu nhập được miễn thuế là thu nhập từ phần tiền lương, tiền công làm việc ban đêm, làm thêm giờ được trả cao hơn so với tiền lương, tiền công làm việc ban ngày, làm việc trong giờ theo quy định của pháp luật.

- Các khoản giảm trừ bao gồm:

+ Các khoản giảm trừ gia cảnh:

++ Đối với người nộp thuế: 11 triệu đồng/tháng, 132 triệu đồng/năm.

++ Đối với người phụ thuộc: 4,4 triệu đồng/người/tháng.

+ Các khoản đóng bảo hiểm, quỹ hưu trí tự nguyện theo hướng dẫn tại Khoản 2 Điều 9 Thông tư 111/2013/TT-BTC

+ Các khoản đóng góp từ thiện, nhân đạo, khuyến học theo hướng dẫn tại Khoản 3 Điều 9 Thông tư 111/2013/TT-BTC

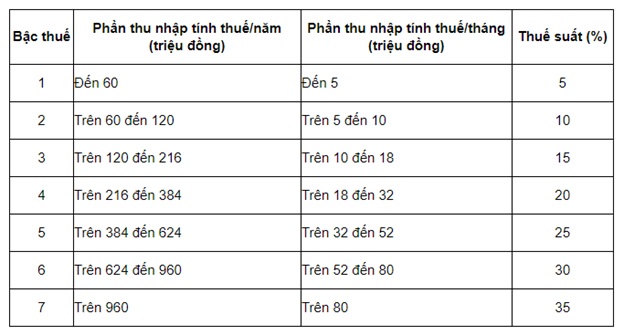

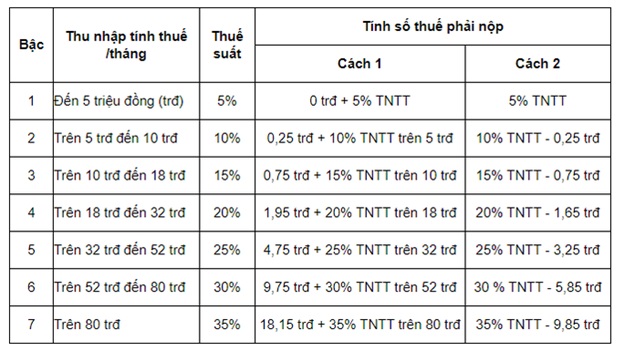

(2) Thuế suất thuế thu nhập cá nhân

**Cách tính thuế thu nhập cá nhân

Thuế thu nhập cá nhân đối với thu nhập từ tiền lương, tiền công là tổng số thuế tính theo từng bậc thu nhập. Số thuế tính theo từng bậc thu nhập bằng thu nhập tính thuế của bậc thu nhập nhân (×) với thuế suất tương ứng của bậc thu nhập đó.

Phương pháp tính thuế lũy tiến từng phần được cụ thể hóa theo Biểu tính thuế rút gọn như sau:

2. Trường hợp không ký hợp đồng lao động hoặc ký hợp đồng lao động dưới 3 tháng (Điểm i Khoản 1 Điều 25 Thông tư 111/2013/TT-BTC )

Các tổ chức, cá nhân trả tiền công, tiền thù lao, tiền chi khác cho cá nhân cư trú không ký hợp đồng lao động (theo hướng dẫn tại điểm c, d, khoản 2, Điều 2 Thông tư 113) hoặc ký hợp đồng lao động dưới ba (03) tháng có tổng mức trả thu nhập từ hai triệu (2.000.000) đồng/lần trở lên thì phải khấu trừ thuế theo mức 10% trên thu nhập trước khi trả cho cá nhân.

Trong đó, tiền công, tiền thù lao, tiền chi khác trả cho cá nhân bao gồm:

- Tiền hoa hồng đại lý bán hàng hóa, tiền hoa hồng môi giới; tiền tham gia các đề tài nghiên cứu khoa học, kỹ thuật; tiền tham gia các dự án, đề án; tiền nhuận bút theo quy định của pháp luật về chế độ nhuận bút; tiền tham gia các hoạt động giảng dạy; tiền tham gia biểu diễn văn hoá, nghệ thuật, thể dục, thể thao; tiền dịch vụ quảng cáo; tiền dịch vụ khác, thù lao khác.

- Tiền nhận được từ tham gia hiệp hội kinh doanh, hội đồng quản trị doanh nghiệp, ban kiểm soát doanh nghiệp, ban quản lý dự án, hội đồng quản lý, các hiệp hội, hội nghề nghiệp và các tổ chức khác.

Như vậy, thuế thu nhập cá nhân trong trường hợp này sẽ được tính như sau:

Thuế thu nhập cá nhân bị khấu trừ = Thu nhập tính thuế TNCN x Thuế suất 10%

Lưu ý: Trường hợp cá nhân chỉ có duy nhất thu nhập thuộc đối tượng phải khấu trừ thuế theo tỷ lệ nêu trên nhưng ước tính tổng mức thu nhập chịu thuế của cá nhân sau khi trừ gia cảnh chưa đến mức phải nộp thuế thì cá nhân có thu nhập làm cam kết gửi tổ chức trả thu nhập để tổ chức trả thu nhập làm căn cứ tạm thời chưa khấu trừ thuế TNCN. Cá nhân làm cam kết theo hướng dẫn tại điểm này phải đăng ký thuế và có mã số thuế tại thời điểm cam kết.

II. Đối với cá nhân không cư trú (Điều 18 Thông tư 111/2013/TT-BTC )

Cá nhân không cư trú (là người không đáp ứng điều kiện để được xác định là cá nhân cư trú được quy định tại Điều 2 Luật thuế thu nhập cá nhân 2007) có thu nhập từ tiền lương, tiền công phát sinh trong lãnh thổ Việt Nam phải nộp thuế thu nhập cá nhân theo quy định.

Thuế thu nhập cá nhân phải nộp đối với thu nhập từ tiền lương, tiền công của cá nhân không cư trú được xác định như sau:

Thuế thu nhập cá nhân phải nộp = Thu nhập chịu thuế thu nhập cá nhân x Thuế suất 20%

Trong đó, thu nhập chịu thuế từ tiền lương, tiền công của cá nhân không cư trú được xác định như đối với thu nhập chịu thuế thu nhập cá nhân từ tiền lương, tiền công của cá nhân cư trú.

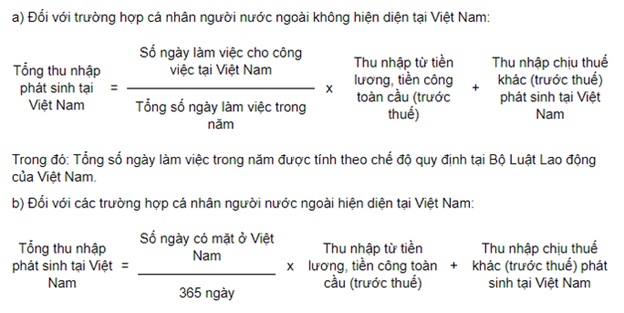

Việc xác định thu nhập chịu thuế thu nhập cá nhân từ tiền lương, tiền công tại Việt Nam trong trường hợp cá nhân không cư trú làm việc đồng thời ở Việt Nam và nước ngoài nhưng không tách riêng được phần thu nhập phát sinh tại Việt Nam thực hiện theo công thức sau:

Thu nhập chịu thuế khác (trước thuế) phát sinh tại Việt Nam nêu trên là các khoản lợi ích khác bằng tiền hoặc không bằng tiền mà người lao động được hưởng ngoài tiền lương, tiền công do người sử dụng lao động trả hoặc trả hộ cho người lao động.

Tin -ảnh: Đ.Viên – Bao NLD.com.vn

· Bộ Luật Lao Động 2019 - Có hiệu lực 01/01/2021

· The Labor Code 2019 - Effective Jan 01, 2021

· Ý kiến khác nhau về đề xuất tăng lương tối thiểu vùng

· Đề xuất tăng lương tối thiểu vùng từ 1/7

· Quy định về mã số CMND của các tỉnh thành

· Quy định về mã số thẻ căn cước công dân các Tỉnh Thành

· Quy định về mã vùng điện thoại bàn, Mã vùng số điện thoại cố định, mã điện thoại các tỉnh

· Quy ước ký hiệu viết tắt các tỉnh, mã bưu chính, mã điện thoại, ký hiệu về biển số xe các tỉnh thành

· Mã bưu chính 63 tỉnh thành Việt Nam (Zip Postal Code) 2020

Các bài liên quan

- Hướng dẫn quyết toán thuế Thu Nhập Cá Nhân TNCN năm 2020

- Thông tư 92/2015/TT-BTC hướng dẫn thực hiện thuế thu nhập cá nhân đối với cá nhân cư trú có hoạt động kinh doanh

- Hỗ trợ, giải đáp các vướng mắc liên quan đến quyết toán thuế TNCN năm 2018

- Thông tư 25/2018/TT-BTC sửa đổi, bổ sung một số quy định về các khoản chi được trừ, không được trừ khi tính thuế thu nhập doanh nghiệp (TNDN)

- Thông tư 25/2018/TT-BTC hướng dẫn NĐ 146/2017/NĐ-CP và sửa đổi, bổ sung TT 78/2014/TT-BTC, TT 111/2013/TT-BTC

- Nghị Định 44/2017/NĐ-CP Quy định mức đóng bảo hiểm xã hội bắt buộc vào Quỹ bảo hiểm tai nạn lao động, bệnh nghề nghiệp

- Dự thảo Nghị định sửa đổi Nghị định quy định về thuế thu nhập doanh nghiệp, thuế thu nhập cá nhân và thuế giá trị gia tăng

- Công văn 4528/TCT-PC Vv Công chứng, chứng thực hợp đồng cho thuê nhà ở của TỔNG CỤC THUẾ

- VĂN BẢN ĐỀ NGHỊ GIẢM THUẾ THU NHẬP CÁ NHÂN

- ĐƠN ĐỀ NGHỊ CẤP CHỨNG TỪ KHẤU TRỪ THUẾ THU NHẬP CÁ NHÂN